親を扶養に入れるメリット・デメリットと具体的な手続き方法を解説

更新日:2023.9.15

投稿日:2023.9.15

親を扶養に入れるメリット・デメリットと、具体的な手続き方法を説明します。

扶養には2種類あります。税法上の扶養と健康保険の扶養です。

親を税法上の扶養に入れれば、所得税の控除が受けられます。課税所得が下がり、あなたの税額も低くなります。

健康保険の扶養は、親へのメリットが大きいでしょう。あなたの扶養に入ることで、親の負担する健康保険料がなくなります。

扶養にはデメリットがあることも意識しなければなりません。高額の介護費用や医療費を支払う場合は、かえって損になる可能性があります。

メリットだけで即断せず、親の状況から冷静に考えなければなりません。

この記事で、あなたの家庭に最適な方法を判断しましょう。

目次

1.親を扶養に入れるには?知っておきたい2つの意味

扶養とは、家族や親族に経済的援助をおこなうことです。

扶養には、税法上の扶養と、健康保険の扶養があります。それぞれ条件や手続き方法が異なります。2種類の内容を正しく理解しなければなりません。

1-1.税法上の扶養

税法上の扶養は、家計を支える納税者に扶養する家族がいる場合、税制上のメリットが得られる制度です。

親をあなたの扶養に入れた場合、扶養控除が適用されます。課税所得が下がり、所得税・住民税の節約になります。

1-2.健康保険の扶養

健康保険の扶養とは、収入が低く生活できない家族に代わり、家計を支える人が健康保険に加入し、経済的に援助する制度です。

あなたが社会保険に加入しており、親も条件を満たせば、扶養に入れられます。親は74歳まで健康保険料を負担することなく、保険の給付が受けられます。

1-3.税法・健康保険の両方で扶養に入れる必要はない

親を扶養に入れる手続きは、税法上の扶養と健康保険の扶養で異なります。受け取れるメリットも別のものです。必ずしも両方の扶養に入れる必要はありません。

それぞれのメリット・デメリットを理解することで、家庭の状況にあった方法が選べます。

第2章以降では、次の順で解説します。

- 第2章〜第5章:税法上の扶養

- 第6章〜第9章:健康保険の扶養

2.所得や世帯構成は?親を税法上の扶養に入れる条件

親を税法上の扶養に入れるには、いくつかの条件があります。

扶養の条件は、所得税法第84条・85条で規定されています。基準になるのは、控除を申請する年の12月31日時点における親の状況です。

<所得税法上、親が被扶養者になるための条件>

- 納税者と生計を一にしている

- 年間の合計所得金額が48万円以下

- 青色申告者または白色申告者の事業専従者でない(青色申告者から一度も給与をもらっていない)

以上の3点をすべて満たす必要があります。

順に詳細を説明します。

2-1.生計を一にしている

扶養に入れるには、親があなたと生計を一にしている必要があります。親があなたの収入を頼りに生活している状態です。

親と同居しており、あなたが親のぶんの生活費も出している場合が該当します。

同居でも、親が自分たちの収入で独立して生活する場合は、生計を一にしているとは言えません。

2-1-1.別居の親の場合仕送りの事実が必要

親が別居しているなら、あなたが親の生活費、療養費などを、日常的に送金している事実が必要です。

あなたの仕送りを生活費に充てていれば、生計を一にしている状態に該当します。

会社に届け出るさい、振込票や書留の写しで、送金の事実を確認されることがあります。

(参照:No.1180 扶養控除 | 国税庁)

2-2.親の所得金額が48万円以下

親を扶養に入れるには、親の年間所得が48万円以下でなければなりません。

年間所得とは、一年間の収入から各種控除を引いた金額です。給与所得者と、年金生活者で計算方法が異なります。

2-2-1.親が給与所得者の場合は年収103万円以下

年間所得48万円は、給与所得者の年収に換算すると103万円です。親の年収が103万円以下なら、扶養に入れられます。

給与所得者の課税所得は、給与所得控除と、各種控除を引いて計算します。

給与所得者全員が等しく控除できるのが、給与所得控除です。年収162万5,000円までなら、55万円を控除できます。

55万円を引いて年間所得48万円になる年収は、103万円です。親がパートやアルバイトで働いている場合、事前に年収が103万円以下であることを確認しましょう。

(参照:No.1410 給与所得控除 | 国税庁)

2-2-2.年金収入は65歳以上で158万円以下

親が年金収入を得ている場合、次の年収が扶養の基準になります。

- 親が65歳未満:年収108万円以下

- 親が65歳以上:年収158万円以下

年金の控除額を引き、課税所得48万円になる金額です。

65歳未満では、公的年金の収入が130万円未満の場合に60万円の控除を受けられます。

65歳以上では、公的年金の収入が330万円未満の場合、控除額は110万円です。親に年金収入があるなら、扶養に入れる前に受給額を確認しましょう。

2-2-3.給与と年金両方をもらっている場合は課税所得を合算

給与と年金を両方もらっている場合、課税所得は合算して計算します。合算した結果、年間所得が48万円以下なら扶養に入れられます。

例)65歳以上で、給与収入:72万円、年金収入:120万円の場合

給与の課税所得:72万円−55万円(給与所得控除)=17万円

年金の課税所得:120万円−110万円(公的年金等控除)=10万円

合計:17万円+10万円=27万円

48万円以下なので、扶養に入れられます。

2-3.自営業者の家族のもとで働くと対象外になる

青色申告者の事業専従者として給与をもらっている人や、白色申告者の事業専従者は、扶養に入れられません。

青色申告・白色申告とは、自営業者の所得税申告方法です。自営業者と生計を共にし、仕事に従事している人は事業専従者と言います。

親が親族の仕事に従事し、生計を共にしている場合、扶養の対象になりません。

あなた自身が個人事業主で、親と一緒に仕事し、生計を共にしているケースも同様です。

(参照:No.2075 青色事業専従者給与と事業専従者控除 | 国税庁)

3.税金が安くなる!親を税法上の扶養に入れるメリット

親を税法上の扶養に入れると、あなたの所得税額・住民税額が減らせます。

所得税も住民税も、課税所得をもとに計算されます。親を扶養に入れることで、扶養控除が適用できます。課税所得を減らせ、税負担が軽減されます。

<h3>3-1.所得税の扶養控除が受けられる

親を扶養に入れると、扶養控除が受けられ、課税所得が減ります。控除の金額は、親の年齢や状況で変わります。

<控除金額>

- 親が70歳未満:38万円(「一般の控除対象扶養親族」に該当)

- 親が70歳以上:別居で48万円、同居は58万円(「老人扶養親族」に該当)

親が70歳以上で同居している場合は、58万円を控除できます。

(参照:No.1180 扶養控除 | 国税庁)

3-2.住民税の額も減らせる

住民税も課税所得をもとに計算されます。扶養控除で課税所得を減らせば、税負担が軽減されます。

住民税は、課税所得をもとに計算する「所得割額」と、全員に公平にかかる「均等割額」の合計で計算されます。

親を扶養に入れるメリットがあるのは、所得割額です。

所得割額は以下の方法で計算されます。

- 課税所得金額×税率10%−税額控除額

課税所得が下がるほど、金額も低くなります。

(参照:個人住民税 | 東京都主税局)

4.高齢の親には要注意!親を税法上の扶養に入れるデメリット

親を税法上の扶養に入れるデメリットを解説します。親に介護が必要になったときに、自己負担額が増えるケースもあります。。

4-1.介護サービスの利用者負担軽減が受けられない

介護保険サービスの利用時に、子どもの扶養に入っていることで、利用者負担額の軽減措置を受けられない可能性があります。

負担軽減措置を受けられる介護サービスは、次の2種類です。

- 特定入所者介護サービス費

- 高額介護サービス費

4-1-1.特定入所者介護サービス費

特定入所者介護サービス費は、介護老人福祉施設に入居、短期入所するときに適用されるサービスです。居住費や食費が負担限度額を超えた場合、超過ぶんが介護保険から支給されます。

負担限度額は、利用者の所得により4つに区分されています。いずれの区分にも共通する条件は、世帯全員が市町村民税(住民税)非課税であることです。

親を扶養に入れると、住民税の計算は、あなたの所得を基準におこなわれます。住民税非課税にはなりません。負担軽減措置を受けられず、介護サービス費の負担が高額になります。

(参照:サービスにかかる利用料 | 厚生労働省)

4-1-2.高額介護サービス費

1ヶ月の介護サービス費が高額になった場合、利用者負担限度額を超えた金額が、介護保険から支給される制度です。

利用者負担限度額は、世帯の課税所得をもとに決定されます。課税所得が増えるほど、負担限度額も増加します。

親を扶養に入ることで、従来月額15,000円だった自己負担額(最低基準)が、14万100円(最大基準)まで増える可能性もあります。

(参照:令和3年8月利用分から高額介護サービス費の負担限度額が見直されます | 厚生労働省)

関連記事:<a>『親の介護に直面するフリーランス・自営業者の「お金を守る工夫」』(DokTech会員向け記事)

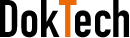

5.【働き方別】親を税法上の扶養に入れる手続き方法

親が税法上の被扶養者になるための、具体的な手続きを説明します。あなたの働きかたにより、内容は異なります。

5-1.【会社員】扶養控除等申告書を会社に提出し直す

会社員やアルバイトなどの給与所得者は、会社に「給与所得者の扶養控除等(異動)申告書」を提出し直します。すでに提出済の書類に、異動事項を書き加える形です。

「給与所得者の扶養控除等(異動)申告書」は、前年の年末調整時に提出しています。(本年中途に入社した人は入社時に提出)

書類は会社で保管されています。保管書類に異動事項を記入しましょう。

(参照:[手続名]給与所得者の扶養控除等の(異動)申告 | 国税庁)

5-2.【個人事業主】確定申告で控除申請をする

個人事業主は確定申告で控除申請をします。申告書の「所得から差し引かれる金額」に扶養控除額を記入します。

毎年2月の確定申告シーズンになると、国税庁のホームページで前年ぶんの確定申告書を作成できるようになります。

画面の案内に従って金額を入力すれば、自動で申告書や決算書が作成できます。扶養控除も自動で計算されます。

参考:「国税庁 確定申告書等作成コーナー」の「ご利用ガイド」をご覧ください。

5-3.【法人設立者】年末調整で扶養控除をおこなう

ご自身の法人では、年末調整で扶養控除をおこないます。

控除額を計算し、源泉徴収簿の「扶養控除額及び障害者等の控除額の合計額」欄に記入します。社会保険料や生命保険料などほかの控除額とあわせ、超過額(または不足額)を決定します。

年末調整が終わったら、源泉徴収票を管轄税務署と、お住まいの市区町村に提出します。

(参照:令和4年分年末調整のしかた(手順などの説明) | 国税庁)

6.所得や年齢制限はある?親を健康保険の扶養に入れる条件

親を健康保険の被扶養者にするときにも、いくつかの条件があります。

扶養の条件は健康保険法第3条で規定されています。内容を整理すると、以下の5点にまとめられます。

<健康保険で、親が被扶養者になれる条件>

- あなたが社会保険に加入している

- 親が社会保険に加入していない

- 親が75歳未満

- 親があなたの収入で生計を維持している

- 年収の規定を満たしている

順に詳細を説明します。

6-1.国民健康保険の個人事業主には扶養の概念がない

親を扶養に入れられるのは、あなたが社会保険に加入している場合のみです。国民健康保険には、すべての加入者が被保険者のため、被扶養者になる考え方はありません。

個人事業主や農業、漁業を営む人は社会保険の対象外です。社会保険の扶養に親を入れることはできません。

6-2.親が社会保険に加入していないことを確認

親が社会保険に加入している場合、扶養に入れられません。

定年退職しても、アルバイトやパートで社会保険を続ける人もいます。事前に親の状況を確認しましょう。

6-3.社会保険は被扶養者にも74歳までの制限あり

親が75歳以上の場合、扶養に入れません。

社会保険に入れるのは74歳までです。75歳になると社会保険を外れ、後期高齢者医療制度に移行します。

被扶養者も条件は同じです。扶養に入れるのは74歳までです。

6-4.別居の親の場合は仕送り額と収入の比較が必要

親があなたの収入で生計を維持していることも条件です。親の生活費をあなたがまかなっていれば、同居・別居は問いません。

別居の場合に求められる条件は、仕送り金額が親の収入を超えていることです。。親の収入が高い状態では、あなたの収入で生計を立てていると言えません。

6-5.親の収入は60歳以上で年収180万円未満が基準

親の年収にも条件があります。

<健康保険の被扶養者になるための年収条件>

a.親が60歳未満のとき:年収130万円未満

b.親が60歳以上のとき:年収180万円未満

c.親が同居の場合:収入があなたの半分未満

d.親が別居の場合:収入があなたからの仕送り額未満

「aまたはb」と「cまたはd」を同時に満たす場合、被扶養者に該当します。

注意したいのは、年収の言葉の意味です。過去の収入ではなく、親が被扶養者に認定された日以降の年間見込み収入額を指します。

給与所得がある人は、月額108,333円以下が扶養に入れる基準です。年金をもらっている場合は、支給される年金額も収入に含まれます。

(参照:従業員(健康保険・厚生年金保険の被保険者)が家族を被扶養者にするとき、被扶養者に異動があったときの手続き | 日本年金機構)

7.親の負担を減らす!親を健康保険の扶養に入れるメリット

親を健康保険の扶養に入れる最大のメリットは、親の健康保険料・介護保険料の支払いがなくなることです。収入が少なくなった親の負担を減らせます。

親と一つの健康保険に加入することで、医療費が高額になったときに世帯合算できるメリットもあります。

7-1.親は74歳まで健康保険料の支払いが不要

健康保険の扶養に入れば、親は75歳になる日まで、健康保険料の支払い義務がなくなります。あなたが保険料を支払い続けるだけで、親の金銭的負担は減ります。

親を扶養に入れても、あなたの保険料が高くなる心配はありません。被扶養者には保険料が課されないためです。

7-1-1.親の年齢により介護保険料は注意が必要

介護保険料は、40歳以上65歳未満の人に支払い義務があります。扶養する親の介護保険料は、親の年齢で扱いが異なります。

<親が65歳未満のとき>

- あなたが40歳未満なら、親のぶんを含め支払いは不要

- あなたが40歳以上65歳未満なら、自分のぶんのみ負担(親のぶんと二重に取られることはありません)

※健康保険組合によっては、「あなたが40歳未満、親が40歳以上65歳未満」のケースで、親のぶんの介護保険料を徴収される可能性があります。

<親が65歳以上のとき>

親が自己負担します。2ヶ月ごとに支給される年金から、天引きされます。

(参照:65歳以上の方(介護保険第1号被保険者)の介護保険料 | 江東区)

7-2.医療費の世帯合算ができる

医療費の世帯合算とは、高額になった医療費の自己負担額を抑える「高額療養費制度」で使えるサービスです。あなたと親の医療費を合算し計算できます。

高額療養費制度は、一ヶ月の医療費支払額が自己負担限度額を超えた場合に、超過額が健康保険から支給される制度です。

親一人の医療費で限度額に届かない場合、同じ世帯で同じ健康保険に加入する家族どうしで、月の医療費を合算できます。

親を扶養に入れておけば、親とあなたの医療費が合算可能です。合算で自己負担限度額に届けば、超過ぶんの支給を受けられます。

高額療養費制度を利用する場合、扶養のデメリットもあります。次章で説明するデメリットも考慮した上で、扶養の判断をおこなってください。

(参照:高額療養費制度を利用される皆さまへ | 厚生労働省保健局)

8.病気の状況で判断を!親を健康保険の扶養に入れるデメリット

親を健康保険の扶養に入れるデメリットを説明します。状況次第では、親の医療費が高くなるかもしれません。扶養に入れないほうが安く済みます。

8-1.高額療養費制度の自己負担限度額が増える

高額療養費制度の自己負担限度額は、健康保険加入者の所得で決まります。

親が扶養に入っている場合、健康保険の加入者はあなたです。あなたの所得を基準に自己負担限度額が決められます。

所得が高ければ、自己負担限度額も高くなります。高い医療費でも限度額に届かず、そのまま支払うことになるかもしれません。

あなたが月収53万円以上だと、「70歳未満の上位所得者」に分類されます。

一ヶ月の負担限度額は、「15万円+(医療費−50万円)×1%」です。

親が70歳以上で、住民税非課税の場合、月の負担限度額はわずか15,000円です。病気や入院で医療費が高額になるほど、扶養に入れるデメリットが目立ちます。

(参照:高額療養費制度を利用される皆さまへ | 厚生労働省保健局)

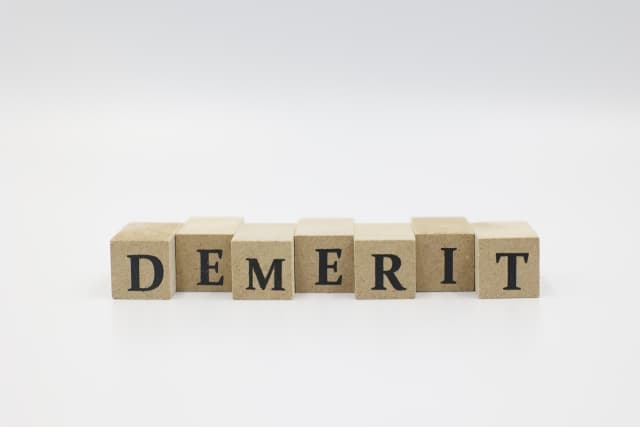

9.親を健康保険の扶養に入れる手続き方法

親が健康保険の被扶養者になるための、具体的手続きを説明します。会社員と法人設立者で、必要な手続きが異なります。

9-1.【会社員】会社に異動届と続柄確認や収入要件確認の書類を出す

社会保険に加入している会社員の場合、以下の必要書類を会社に提出します。経理担当者に手続きを進めてもらえるでしょう。

- 被扶養者(異動)届(書類は会社に用意されています)

- 被扶養者(親)の戸籍謄本(抄本)または住民票の写し(親が同一世帯の場合に限る)

- 仕送りの事実と仕送り額が確認できる書類(親が別居の場合のみ。預金通帳の写し、現金書留の控えなど)

親の健康保険料負担を早期になくすためにも、早めに手続きしてもらいましょう。

(参照:従業員(健康保険・厚生年金保険の被保険者)が家族を被扶養者にするとき、被扶養者に異動があったときの手続き | 日本年金機構)

9-2.【法人設立者】年金事務所に被扶養者(異動)届ほか必要書類を提出

法人設立者も、会社員と用意する書類は同じです。あなた自身で年金事務所に書類を提出する必要があります。

書類の提出は、親を扶養に入れてから5日以内におこないます。インターネット上での手続きも可能です。

10.これから親を扶養に入れるときに考慮すること

親の扶養を検討している人は、デメリットも考慮しなければなりません。「税金を抑えられるから」と安易に踏み出すと、かえって損をするケースもあります。

10-1.親の健康状態や介護の必要性を慎重に見極める

高齢になる親を扶養する上で考慮すべきは、親の健康状態です。

病気がちで医療費が高くつきそうなら、健康保険の扶養はおすすめできません。高額療養費制度の自己負担限度額が上がり、高い医療費を負担することになるかもしれません。

介護の心配がある場合は、税法上の扶養を適用しないほうが良いでしょう。介護サービスの負担軽減措置は、世帯収入で決まります。

あなたの扶養に入ることで、世帯収入が上がり、軽減措置を受けられない可能性があります。世帯分離をしていたほうが、介護にはお得です。

扶養に入れる前に、親の状況をよく知る必要があります。連絡を取りあいながら、慎重に方針を決定しましょう。

さいごに

2種類の扶養は、次のとおりまとめられます。

| 税法上の扶養 | 健康保険の扶養 | |

|---|---|---|

| 条件 | ①納税者と生計を一にしている②年間の合計所得金額が48万円以下③自営業者の親族のもとで働き、生計を共にしていない | ①あなたが社会保険に加入している②親が社会保険に加入していない③親が75歳未満④親があなたの収入で生計を維持している⑤年収の規定を満たしている |

| メリット | あなたの所得税・住民税の額を減らせる | ・親は74歳まで社会保険料の負担がない・高額療養費制度における自己負担限度額の、世帯合算ができる |

| デメリット | 介護サービスの利用者負担軽減が受けにくくなる | 高額療養費制度の自己負担限度額が高くなる |

| 会社員の申込方法 | 会社に「給与所得者の扶養控除等(異動)申告書」を提出し直す | 会社に「被扶養者(異動)届」と親の戸籍謄本(抄本)または住民票の写し(親が同一世帯の場合に限る)を出す |

どちらの扶養にも、メリットとデメリットがあります。親とよく話しあい、家庭の状況にあった選択をすることが大切です。

DokTechでは、起業に関するさまざまな情報を発信しています。親の扶養に関しても、起業家の目線に立ち、一人ひとりの家庭状況にあったアドバイスをさせていただきます。

どうぞお気軽にお問いあわせください。

著者情報

-

独立・起業の最新ニュースや、明日からすぐ使えるテクニックを、分かりやすくご紹介!

フランチャイズ経営者やフリーランス、法人役員など、多種多様なキャリアをもつメンバーでお届けしています。

最新の投稿

会員限定記事2023-10-04起業に向けた行動ができない人のよくある特徴と解決法

会員限定記事2023-10-04起業に向けた行動ができない人のよくある特徴と解決法 会員限定記事2023-10-03会社を辞めず半年で起業準備!準備終盤に行う集客力を高める取り組み

会員限定記事2023-10-03会社を辞めず半年で起業準備!準備終盤に行う集客力を高める取り組み 会員限定記事2023-10-03会社を辞めず半年で起業準備!起業の成否をわける初動のコツ

会員限定記事2023-10-03会社を辞めず半年で起業準備!起業の成否をわける初動のコツ 独立・開業ノウハウ2023-09-29週末起業の成功例8選!成功しやすい業種と秘訣、事業アイデアの探し方

独立・開業ノウハウ2023-09-29週末起業の成功例8選!成功しやすい業種と秘訣、事業アイデアの探し方

会員登録(無料)で

お役立ち情報配信中!

会員登録すると

フランチャイズで稼ぐための

お得な配信が受け取れます

1.

業界では珍しい実現可能な確実性のある

情報を厳選

2.

会員限定の深掘り記事が無料で読める

3.

全国で展開旬な情報を発信

会員登録で最新情報をチェック