開業届の出し方と流れを紹介│個人事業主なら知っておきたい注意点も解説

更新日:2023.9.20

投稿日:2022.8.30

開業届は、個人事業主として事業を始める際に提出が必要な書類の一つです。

これから個人事業主としてスタートを切る方は、「初めての手続きでうまくいくか不安」「何から手を付けてよいのか分からない」といった疑問を感じているのではないでしょうか。実は、開業届の申請はそれほど複雑ではありません。どなたでも簡単に手続きできますが、事前に一連の内容を知っておくと円滑に進められます。

本記事では、開業届の出し方や流れ、注意点などをわかりやすく解説していきます。

目次

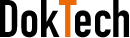

開業届とは

開業届とは、個人事業主として事業を始める際に提出する書類のことです。正式名称は「個人事業の開業・廃業等届出書」といいます。

事業を始めるときの形態には「個人」と「法人」があります。開業届は「個人」の形態として始める場合に必要となり、「法人」を設立する際は「法人設立届出書」など別の書類を提出しなければなりません。

副業でも開業届の提出は必要?

これまで勤めていた会社を辞めて、起業をする個人事業主は、最寄りの税務署へ開業届の提出が必要です。

ただ中には、「現在勤めている会社を辞めずに、副業として事業を始めたい」方もいらっしゃるのではないでしょうか。

「本業でなくても開業届は出すべきなのか?」と疑問に思われるでしょう。

結論からお伝えしますと、副業であっても開業届は提出すべきです。開業届は、本業か副業か関係なく提出する必要があります。開業届を提出すれば、青色申告をする際、以下のようなメリットを享受できます。

- 家族に支払う給与を全額「経費」として計上できる

- 事業所得から最大65万円を控除できる

- 赤字を3年繰り越しできる

本業か副業か、事業規模の大小には関わらず、事業を始める際には、開業届を提出するようにしましょう。

開業届の書き方

開業届を提出する流れは、以下のとおりです。

- 開業届を入手する

- 開業届を記入する

- その他の書類を準備する

- 書類一式を提出する

まずは、開業届を入手し、記入していきましょう。開業届の書き方はシンプルで、特に複雑なものではないので安心してください。

開業届を入手する

始めに、開業届を入手しましょう。

開業届は、事業所(自宅をオフィスとする場合は自宅)のある市町村の最寄りの税務署で受け取れます。

ほかにも、国税庁のホームページからダウンロードして印刷することで手に入れる方法もあります。

近くに税務署がない場合や時間が取れない場合は、Web上からダウンロードするのがオススメです。以下のURLから入手ください。

開業届を書く

開業届を入手したら、実際に記入していきましょう。

開業届には、全部で16の記入項目があります。

では、それぞれ見ていきましょう。

1 税務署名、提出日

1つ目は、提出先の税務署名と提出日です。

「税務署長」は、事業所がある地域の税務署の署長に宛てて提出します。「○○税務署長」の○○の部分に事業所のある地域を管轄している税務署の名前を書きましょう。

税務署を調べる場合には、国税庁のHPから郵便番号や地図などから検索できるので、税務署の名前が分からない場合は、検索してみてください。

提出日の欄は、開業届を提出する日付を記入しましょう。

2 納税地、上記以外の住所地・事業所等

2つ目は、納税地の記入です。

納税地とは、納税をする地域のことです。

開業届を提出すると、税金関連の書類や事業に関する書類が納税地となる地域の市役所などから届くことがあります。

ここでは、「住所地」「居住地」「事業所等」の3つから選択ができます。

「住所地」の場合:自宅の住所を記入します。基本的には自宅が納税地です。

「居住地」の場合:自宅が海外にあり、日本に自宅とは別に居住地がある場合に選択して、居住地の住所を記入します。

「事業所等」の場合:事業所や店舗を納税地としたい場合に選択します。

これらの3つから、自身に当てはまるものを選んで記入します。

電話番号の欄は、事業で使う固定電話または携帯電話の番号を記入します。

「上記以外の住所地・事業所等」の欄は、「納税地」の欄で記入した住所以外に、事業所がある場合などに記入してください。

3 氏名、生年月日

3つ目は、氏名と生年月日の記入です。

この欄では屋号ではなく、個人名を記入してください。

氏名横の押印は、個人印でも屋号印でもかまいません。屋号印を押す場合でも個人名を記入する点には注意が必要です。

4 個人番号

4つ目は、個人番号です。

個人番号とは、通知カードにより案内された12桁のマイナンバーのことです。

自分のマイナンバーカードに記載されているマイナンバーを記入します。

5 職業

5つ目は、職業の記入です。

職業は個人事業として行う事業の業種を記入します。前職・現職は該当しません。

ここで記入する職業によって税率が変わるので、どんな仕事をするのかわかりやすく記入しましょう。

多くの事業は5%の税率ですが、中には4%、3%の業種もあります。

事業税率の例

| 事業税率 | 事業の種類 |

| 5% | 飲食店業・不動産貸付業・美容業・物品販売業・ 医業・コンサルタント業・クリーニング業など |

| 4% | 水産業・畜産業など |

| 3% | マッサージ業・鍼灸業など |

6 屋号

6つ目は屋号です。

屋号とは、個人事業につける会社名のようなものです。

屋号は自由に決められるので、店舗名や氏名から付けてもかまいません。また、屋号が無くても問題はありません。

7 届出の区分

7つ目は、届出の区分です。

開業または、廃業から選びます。

開業の場合でも、新しく自分で事業を興す場合と事業を引き継ぐ場合があります。

新しく自分で事業を興す場合には、「開業」に印を付けます。事業を引き継ぐ場合は住所と氏名も記入しましょう。

8 所得の種類

8つ目は、所得の種類を記入します。

所得の種類は、「不動産所得」「山林所得」「事業所得」から当てはまるものを選びます。新しく事業を始める場合は基本的に事業所得を選びます。

9 開業・廃業等日

9つ目は、開業・廃業日の記入です。

日付に関しては数か月以上のズレがなければ、事業を開始した日でも、開業届を提出する日でも構いません。

10 事業所等を新増設、移転、廃止した場合

これから事業を始める場合には記入は不要な項目です。

事業所を移転する場合や自宅を事業所としていて引っ越しをする場合に記入します。

11 廃業の事由が法人の設立に伴うものである場合

これから事業を始める場合には記入は不要です。

個人事業主として開業した後、個人事業主から法人に設立する、いわゆる「法人成り」の際に記入する欄です。

その際、法人の社名、代表者名、納税地、設立登記日を記入します。

法人の設立と個人事業の開業を迷われている方のみ、間違えて記入しないように注意が必要ですが、法人設立の際には法人設立届を提出するので、個人事業として開業する場合には、そもそも開業届の提出は不要です。

12 開業・廃業に伴う届出書の提出の有無

こちらは主に、後ほどご紹介する青色申告承認申請書などを提出される方が記入します。

13 事業の概要

先ほど職業欄に記載した職業の詳細を記入する欄です。

例えば、アパレルショップを開くのであれば「衣類の仕入れ、販売」などの形で記入します。

14 給与等の支払の状況

こちらは、開業に伴って従業員を雇用し、給与を支払う場合に記入してください。

- 専従者(家族従業員)の人数

- 使用人(家族以外の従業員)の人数

- 合計の人数

専従者と認められるのは、以下の要件を満たしている人です。

- 青色申告者と「生計を一にする」配偶者、その他の親族であること

- その年の12月31日現在で年齢が15歳以上であること

- 青色申告者の事業に「年間6か月を超えて」専ら従事している(新規開業等の場合は、従事可能な期間の半分を超えている場合)

給与の定め方は、月給や日給、時給などの給与形態を記入します。

ボーナスがある場合は、「○給+ボーナス」などと記入しましょう。

税額の有無とは、源泉徴収の有無のことです。

基本的には「有」になります。

15 源泉所得税の納期の特例の承認に関する申請書の提出の有無

こちらは、源泉所得税の納期の特例について申請書を提出するかどうかを記入します。

源泉所得税の納期の特例では、従業員が10人未満の場合、本来は年12回ある源泉徴収税の支払いを、年2回にまとめられます。

納期の特例を受けるには、「源泉所得税の納期の特例の承認に関する申請書」を提出しましょう。

こちらからダウンロードください。

16 給与支払を開始する年月日

従業員を雇う場合には「いつから給与の支払いを開始するのか」を記入します。

すでに給与の支払いを開始している場合には、支払いを開始した日付を記入してください。

開業届を提出する際に必要なもの

開業届を書き終えたら、あわせて提出する書類を準備しましょう。

開業届以外にもあわせて提出しておくと今後の事業運営において便利な書類をご紹介します。

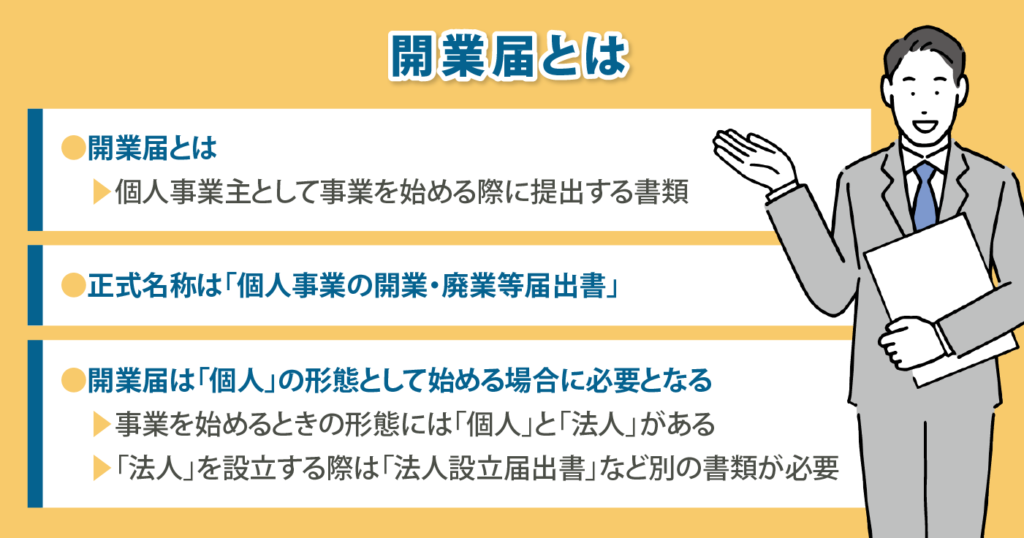

青色申告承認申請書

青色申告を行う場合に必要な申請書です。

青色申告でない場合は、白色申告となりますが、青色申告のほうが税制上の優遇措置を受けることができます。

<青色申告でうけられる税制上の優遇措置の例>

- 青色申告によって家族に支払う給与を全額「経費」として計上できる

- 青色申告によって事業所得から最大65万円を控除できる

- 青色申告によって赤字を3年繰り越しできる

青色申告による控除をうけたい方は、開業届とあわせて提出しましょう。

青色事業専従者給与に関する届出書

青色事業専従者給与に関する届出書とは、青色申告を認められている事業者が雇っている配偶者や親・子どもに対して支払う給与を経費として計上するための書類です。

そもそも、青色申告を申請していない場合や、青色申告を申請していてもこの書類を出していなければ、専従者への給与は経費にできないので注意が必要です。

給与支払事務所等の開設届出

新しく社員やアルバイトを雇って給与を支払う場合には、一か月以内に税務署への提出が必要な書類です。

従業員がいない場合は、提出する必要はありません。

源泉所得税の納期の特例の承認に関する申請書

原則毎月支払うべき源泉所得税を、半年ごとにまとめて納付できる特例を受けるための書類です。

事業を開始したばかりは慣れないことも多く、「どこに何を支払っているのか把握できない」「納めるべき税金を払い忘れてしまう」などのケースも考えられるので、提出しておくと源泉所得税の支払いに関する管理が楽になります。

開業届の提出方法

開業届やその他の書類が準備できたら、管轄の税務署に提出します。

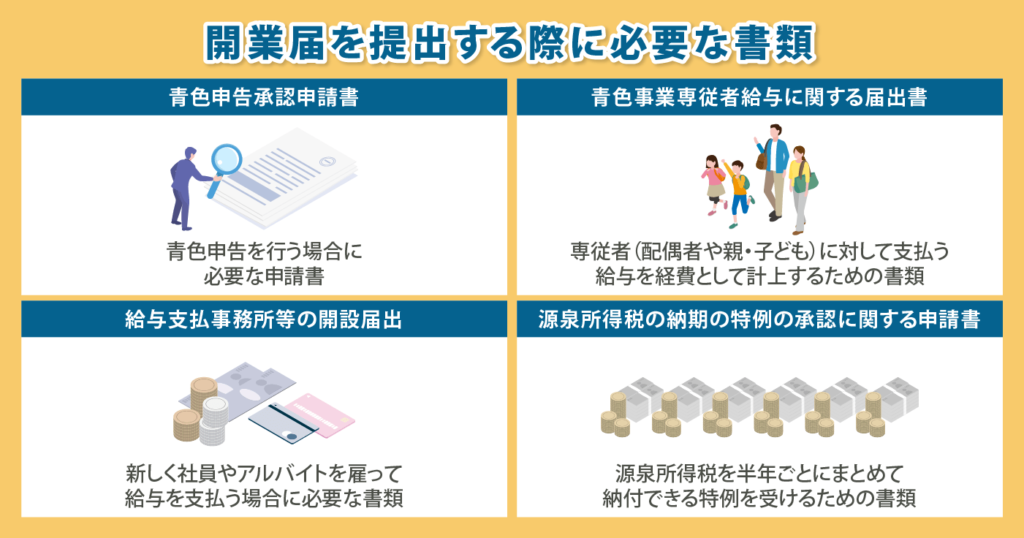

税務署への提出方法は主に4つあります。

税務署の窓口で提出する

1つ目は、税務署の窓口に書類を持参して、提出する方法です。

提出時には、

- 印鑑

- マイナンバーが表記されているもの

- 本人確認書類(マイナンバーカードがあれば不要)

などが必要です。

税務署に郵送で提出する

2つ目は、税務署に郵送で書類を送る方法です。

開業届などのほかに

- マイナンバーが表記されているものの写し

- 本人確認書類の写し

- 控えを返送してもらうとき用の切手

を同封しましょう。

税務署の時間外収受箱に投函する

3つ目は、税務署の時間外収受箱に投函する方法です。

どうしても税務署の窓口受付時間内に書類を提出する時間がとれない方のために、時間外でも投函できる収受箱が設置されています。

郵送時と同様に

- マイナンバーが表記されているものの写し

- 本人確認書類の写し

- 控えを返送してもらうとき用の切手

を同封しましょう。

e-taxで提出する

4つ目はe-taxによりインターネット上で開業届を作成、提出する方法です。

開業届を手書きで記入して、税務署に出向く必要はありません。ただし、以下の準備が必要です。

- パソコン

- インターネット環境

- ICカードリーダライタ

- マイナンバーカード

さらに必要な作業として

- 利用者識別番号の取得(e-taxホームページにて取得)

- 電子証明書の作成

- e-taxソフトのインストール

などがあります。

ここまで準備できたら、e-taxソフトを立ち上げて「個人事業の開業・廃業等届出書」を作成していきます。

「個人事業の開業・廃業等届出書」が作成できたら、ICカードリーダライタをパソコンと接続して、マイナンバーカードをセットし、電子署名を付与して送信します。

以上で提出完了です。確認としてメッセージボックスに受信通知がきます。

開業届を出す前に確認すること

この章では、開業届を出す前に確認しておきたい項目をご紹介します。

開業届を出すと、これまで受けられていた制度の対象外になることもあるので、一度確認してみてください。

失業手当をもらっていないか

開業届を出してしまうと、失業状態ではなくなるため、失業手当がもらえなくなります。

開業届を出す前に「失業手当を受給していないか」「あとどれくらいの期間受給できるのか」を確認して、不都合のないタイミングで開業届を出すようにしましょう。

配偶者や家族と扶養関係になっていないか

もう1つは、扶養の確認です。

現在扶養に入っている方が個人事業を始めて「年間所得130万円」を超えた場合には扶養から外れます。

ただ、健康保険組合によっては個人事業主が被扶養者として認められるための条件があります。

また、これまで加入していた社会保険に配偶者を扶養としていた場合、会社を辞めて開業届を提出すると配偶者は扶養から外れるので、注意が必要です。

関連記事:親を扶養に入れるメリット・デメリットと具体的な手続き方法を解説

開業届を提出する際の注意点

最後に、開業届を提出する際の注意点をご紹介します。

控えは必ず受け取る

開業届を出すと、税務署から控えをもらえます。

開業届の控えは、

- 事業用の銀行口座を開設する

- 事業用のクレジットカードを作る

- 個人事業主として、契約を結ぶ

などのタイミングで必要になることがあります。

開業届の控えは必ず受け取り、大切に保管しておきましょう。

提出期限は開業後1ヵ月以内

開業届の提出期限は基本的に「開業後1ヵ月以内」とされています。

開業届を出し忘れたからといって罰則などはありませんが、青色申告が適用できず「家族に支払う給与を経費として計上できない」「最大65万円の控除が一切うけられない」などの不都合が生じる場合も考えられるので、開業を予定されている場合は注意が必要です。

まとめ

これから事業を始める方の中には、「開業届は複雑で手間がかかるもの」という印象をお持ちの方もいらっしゃるかもしれません。

しかし、今回紹介したように開業届の書き方から提出方法まで、誰でもできる簡単なものですし、提出すると得られるメリットもあります。

<開業届を出すメリット(青色申告時)>

- 「事業所得」から最大65万円を控除できる

- 家族に支払う給与を全額「経費」として計上できる

- 赤字を3年繰り越しできる

その他にも「屋号入りの銀行口座を開設できる」「うけられる補助金、助成金が増える」「小規模企業共済に入れる」といったメリットもあります。

開業の目途が立った際には、まず開業届を入手するところから始めてみてはいかがでしょうか。

| 開業のことをもっと学びたい方はこちらの記事も参考にしてください! 独立開業におすすめの業種16選!必要な資格・資金・成功のコツを紹介 独立開業しやすい仕事21選!おすすめの業態・職種を紹介 ビジネス初心者が起業するには?6つの手順と自分に合った起業のやり方 |

著者情報

-

独立・起業の最新ニュースや、明日からすぐ使えるテクニックを、分かりやすくご紹介!

フランチャイズ経営者やフリーランス、法人役員など、多種多様なキャリアをもつメンバーでお届けしています。

最新の投稿

会員限定記事2023-10-04起業に向けた行動ができない人のよくある特徴と解決法

会員限定記事2023-10-04起業に向けた行動ができない人のよくある特徴と解決法 会員限定記事2023-10-03会社を辞めず半年で起業準備!準備終盤に行う集客力を高める取り組み

会員限定記事2023-10-03会社を辞めず半年で起業準備!準備終盤に行う集客力を高める取り組み 会員限定記事2023-10-03会社を辞めず半年で起業準備!起業の成否をわける初動のコツ

会員限定記事2023-10-03会社を辞めず半年で起業準備!起業の成否をわける初動のコツ 独立・開業ノウハウ2023-09-29週末起業の成功例8選!成功しやすい業種と秘訣、事業アイデアの探し方

独立・開業ノウハウ2023-09-29週末起業の成功例8選!成功しやすい業種と秘訣、事業アイデアの探し方

会員登録(無料)で

お役立ち情報配信中!

会員登録すると

フランチャイズで稼ぐための

お得な配信が受け取れます

1.

業界では珍しい実現可能な確実性のある

情報を厳選

2.

会員限定の深掘り記事が無料で読める

3.

全国で展開旬な情報を発信

会員登録で最新情報をチェック