副業の確定申告をしてない人は多い?無申告のペナルティと対処方法

更新日:2023.9.20

投稿日:2022.8.30

副業人気の上昇にともない、実際に収入を得る人も増えてきました。あるアンケートによると、7割近くの人が副業で月に3~5万円の収入を得ているとわかっています。

本業の収入と比較すると、3万円はお小遣い程度と感じるかもしれません。しかし毎月3万円でも副業の収入がある会社員は、確定申告をしなければならないと知っているでしょうか。「確定申告はよくわからない」「時間がない」「面倒」と無申告を選んでいると税務署からペナルティが課されます。副業をする以上は確定申告を理解し、手続きしなければなりません。

本記事では、副業の確定申告をしない人が多い理由や無申告のペナルティ、確定申告が必要なケースと不必要なケースをわかりやすく解説します。

最後まで読み、確定申告の意義を理解し申告の準備を始めるヒントとしてください。

目次

副業収入を確定申告してない人は多い

副業収入を確定申告してない人は多いのでしょうか。割合は減っているとの意見も世間ではあります。所得税の無申告件数から実態を見ていきましょう。

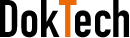

所得税の無申告件数は、年間数千件以上

国税庁が行う「所得税無申告調査」は、1年間で数千件にも上ります。

◎所得税無申告調査件数

令和2年度 2,993件

令和元年度 7,328件

(参照:令和2事務年度 所得税及び消費税調査等の状況|国税庁)

*最新の令和3年度の調査では、3,828 件となっており、令和2年よりも所得税無申告の件数が増加しています。

(参照:令和3事務年度 所得税及び消費税調査等の状況│国税庁)

所得税無申告調査は、必要な確定申告をしていない(無申告)が疑われる個人・企業に対し、税務署や国税庁が行う税務調査です。

上記の無申告調査の件数は、フリーランスや個人事業主など、すべての事業を含むとはいえ、確定申告をしていないケースが年間数千件以上あるのは事実です。

副業では確定申告・納税が軽視される傾向にある

副業は「本業ではない」気軽さがあり、確定申告や税金の支払いが軽視される傾向にあります。副業をする人の増加とともに、副業収入を申告しない人も増えていると考えられます。

もし無申告が発覚し税務調査が入ると、ほぼ追徴課税の対象となります。実際に税務調査1件当たり、1件当たりの追徴税額は、過去最高の 497 万円(前年は292 万円)の追徴課税が課されました(令和3年度)。

副業といっても、収入があれば確定申告をしなければなりません。確定申告の目的や基本的なやり方を押さえ、正しく申告し納税の義務を果たせるようになりましょう。

副業収入の確定申告とは

-min.jpg)

確定申告は、所得金額と納税額を計算して税務署に申告し、支払うべき税金を納めるまでの手続きです。

確定申告には、

- 複式簿記での帳簿管理が義務付けられている「青色申告」

- 簡易簿記での申告が可能な「白色申告」

の二通りがあります。

日本は「申告納税制度(納税者の申告にもとづき税額が確定し、納付する制度)」を採用しており、所得がある人は毎年、基本的に確定申告を行わなければなりません。

確定申告の1年は「1月1日から12月31日まで」で区切ります。

ただし会社員は会社が所得税を源泉徴収し年末調整するため、確定申告は不要です。しかし、副業収入を得ている場合、青色申告・白色申告いずれかの方法で確定申告を行わなければなりません。

副業収入を確定申告しないとどうなる?無申告のペナルティ4つ

副業で収入があり、申告が必要だったにもかかわらず確定申告せずにいると、どうなるのでしょうか?無申告がバレて、ペナルティが課されます。

無申告の主なペナルティは次のとおりです。

- 税務署から会社に連絡が来る

- 無申告加算税・延滞税などが課される

- 青色申告特別控除額が減額される

- 刑事罰の対象になる場合がある

それぞれを詳しく解説します。

副業の無申告がバレて税務署から会社に連絡が来る

副業の確定申告を行わずに放置していると、本業の職場に無申告の連絡が来る可能性があります。

住民税の支払いを会社の給与から引いてもらい、会社を通じて納めているケースでは、住民税の追徴課税は会社に連絡されます。

そのため、企業の経理担当者が住民税の変化に気付くでしょう。もし会社に黙って副業をしていた場合、副業そのものが会社にバレるリスクも高まります。

自分で住民税を納税していても会社にバレるケース

また、住民税を自力で納める特別徴収にしていても、税務署から会社に連絡が入ることがあります。税務調査で追徴課税が課されたにもかかわらず、支払わずにいるような悪質なケースです。

督促状や催告、最終催告が来ても納税しない場合、財産の差し押さえが行われます。その際、本業の給与が差し押さえられるため、会社に副業がバレるだけでなく脱税行為も発覚するでしょう。

本来納める税金に加えて無申告加算税や延滞税などが追加される

無申告だった確定申告を後日行うと、追徴課税が課されます。追徴課税の種類と税率は、次のとおりです。

| 名称 | 目的 | 税率 |

| 無申告加算税 | 期限内に申告しなかった事実に対する税金 | 本来の所得税額の15~20% |

| 延滞税 | 税金の滞納期間に対してかかる税金 | 本来の所得税額の7.3~14.6%/年 |

| 重加算税 | 悪質な隠蔽や偽装と判断された場合にかかる税金 | 本来の所得税額の40% |

参照:加算税の概要│財務省

無申告加算税は、未払い額が50万円までは15%、50万円を超える部分には20%がかかります。たとえば、本来の支払い額が60万円だった場合の計算式は、次のとおりです。

| 50万円×15%+10万円×20%=9万5000円 |

延滞税は滞納期間に対して課税されるため、納付が遅れるほど高額になります。

青色申告者は控除が受けられなくなる

確定申告には控除額に応じて白色申告・青色申告の2つの申告方法があります。

青色申告で確定申告した場合の控除額は、最大65万円です。しかし申告期限を過ぎると、受けられる控除が最大10万円に減額されます。

仮に、最大65万円の青色申告特別控除を受ける前提で申告書を作成したら、所得税が0円だったとしましょう。

所得税額が0円でも、確定申告しないまま期限を過ぎると、控除額が最大10万円に減額されます。控除額の変更に合わせて税金を計算しなおした結果、所得税額が発生する場合もあるのです。

また青色申告は、赤字が出ても最長3年は繰越ができますが、申告しなければこのメリットも受けられません。

悪質な場合は刑事罰の対象になる場合もある

意図的に、あるいは悪質な狙いで確定申告をせず、税金の支払いを逃れていると、最悪の場合逮捕・処罰に至ります。

無申告や税金逃れが疑われると、地方税務署の任意調査や国税庁の強制捜査の対象となります。税務署の任意調査は未払いの税金を支払わせる目的で行われるため、追徴課税を納めれば逮捕・起訴にいたるケースはほぼありません。

国税庁の強制捜査は、より悪質な案件に対して行われます。「マルサ」と呼ばれる国税局査察部が担当し、強制捜査で脱税が発覚すると逮捕・起訴の可能性が高くなります。

脱税は犯罪であり、金額が少ないからといって見逃してはもらえません。ほ脱と呼ばれる、重犯罪に問われることもあります。

最悪のケースでは「10年以上の懲役」「1,000万円以下の罰金刑」など思い罰則が科されます。

確定申告の時効は最大7年

確定申告は正しく、期限内に済ませましょう。なお所得税の無申告の時効は、法定申告期限から5年と国税通則法で規定されています。

ただし脱税や不正など悪質な場合、過去7年分まで税務署は調査を実施することが可能です。

確定申告の無申告が発覚する6つのタイミング

確定申告の無申告がバレるタイミングを解説します。

確定申告しないことは脱税行為です。安易に「副業収入は少額だからバレないだろう」「個人事業主には税務調査は来ないだろう」と考えてはいけません。

税務署は、あらゆる方法で無申告を調べており、副業や個人事業主も調査対象です。確定申告の無申告は、以下のような調査方法やタイミングで発覚します。

- 取引先の支払調書

- 銀行口座の動き

- 税務署への情報提供

- 税務署による税務調査

- 国税庁の無申告調査

- 不動産購入

たとえば、収入を申告していなくても、報酬を支払ったクライアントは支払調書を出し確定申告をします。

クライアント側に報酬を支払った証拠があるにもかかわらず収入の申告がなければ、無申告を疑われるでしょう。

また、不動産の購入情報があるのに無申告だったため「不動産を買うお金を持っているのに、収入の申告がないのはおかしい」と、税務調査が入る場合もあります。

税務調査は、基本的に電話などで事前通知され、税務調査を行う連絡が入るケースがほとんどです。ただし、事前連絡なく無予告で抜き打ち税務調査が行われることもあります。

税務調査は、調査対象者の同意のもとで行われる任意調査です。しかし「調査官の問いに回答しない」「必要な書類を出さない」場合、脱税の疑いが強まり、強制調査の対象になる恐れがあります。

強制調査は、調査対象者の同意を必要とせず、裁判所の許可状を取得して行う強制的な税務調査です。強制調査で脱税が発覚すると、刑事罰が課せられる可能性があります。

このような事態を回避するためにも、副業収入の確定申告は必ず行いましょう。

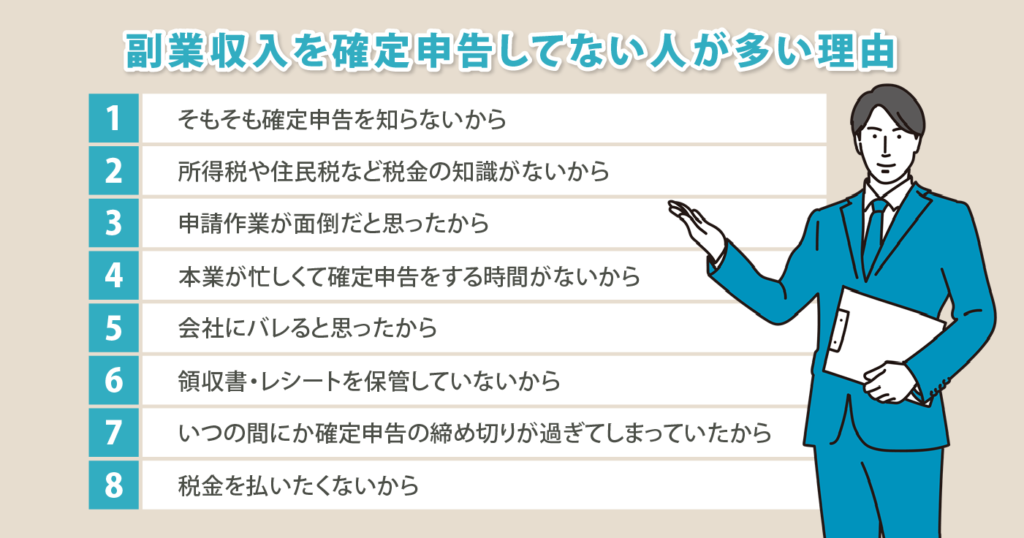

副業収入を確定申告してない人が多い理由8選

副業収入を確定申告してない人が多い理由を解説します。

副業で一定以上の収入があれば、確定申告をしなければなりません。しかし、確定申告をしない人も多いのはなぜでしょうか。8つの理由を、ここでは取り上げます。

- そもそも確定申告を知らない

- 所得税や住民税など税金の知識がない

- 申請作業が面倒だと思った

- 本業が忙しくて確定申告をする時間がない

- 会社にバレると思った

- 領収書・レシートを保管していない

- いつの間にか確定申告の締め切りが過ぎてしまっていた

- 税金を払いたくない

いずれかに当てはまる人は、無申告を放置せずに対処する必要があります。

そもそも確定申告を知らない

「確定申告について知らない」、あるいは「自分が確定申告対象者だとわかっていない」状態なら、確定申告のしようがありません。

とくに会社員は、会社が源泉徴収をしてくれるため、控除や税金は他人事と感じている人も大勢います。

また「少額のお小遣い稼ぎだから、確定申告は関係ない」「自分はしなくても大丈夫だろうと思った」ケースもあります。確定申告が必要な収入額を知らなかったのが、無申告の原因です。

日本は学校で税金や納税制度を学ぶ機会がなく、大人になってからも「あなたは確定申告しなければなりませんよ」と教えてくれる人はいません。

無申告を指摘されてはじめて「まさか自分が確定申告対象者だったとは!」と驚く人もいるようです。

所得税や住民税など税金の知識がない

所得税や住民税など税金の知識を持っておらず、「よくわからないから」と確定申告しない人もいるようです。

現代は副業に関する情報も充実しているため、少し調べれば「副業でも確定申告や所得税の支払いが必要」とわかります。

ただ、「税金について詳しくない」「調べても難しいし、よくわからない」と後回しにした結果、確定申告期限が過ぎるようです。

副業と税金について調べると、所得税や住民税、事業税、消費税とさまざまな税金の名前が登場し、複雑な印象を抱かせるのも敬遠されやすい原因でしょう。

申請作業が面倒だと思った

ある確定申告に関するアンケート調査では、「副業をする上で確定申告をわずらわしい」と思う人が半数以上に上りました。「面倒」「何から始めればよいかわからない」「やり方がわからない」などの声も寄せられています。

確定申告をするまでには、帳簿を記録し書類を揃え、申告書を作成して税務署に届ける作業が必要です。

わからない点を税務署に問い合わせる、確定申告の相談会に出向くなど、本業以外に手間がかかる場面もあるかもしれません。

確定申告のやり方を調べたものの、作業の多さに億劫な気持ちが先だってしまい、無申告を選ぶ人も多いようです。

本業が忙しくて確定申告をする時間がない

確定申告は、「その年の1月1日から12月31日までの1年間に生じた所得」を、「翌年2月16日から3月15日までの間に申告する」よう税法で定められています。

2月から3月といえば、年度末まっただ中です。本業が繁忙期になり、確定申告をする時間がないために無申告となる人もいます。

しかし無申告は「無申告加算税」や「延滞税」など追徴課税をはじめ、罰則の対象となります。時間や手間をかけずに確定申告できる方法で、確実に完了させましょう。

確定申告がはじめての人は、必要事項を入力するだけで申告書を作れるサービスや、オンラインで申告が完了する「e-Tax(国税電子申告・納税システム)」などを活用しましょう。

会社にバレると思った

会社で副業を禁止されている、あるいは会社にバレないように副業をしている人の中には、「確定申告をすると、副業が会社にバレるのではないか」と考え申告しないケースも多いようです。

確定申告によって副業が会社にバレる可能性は、確かにあります。バレるきっかけは「住民税」です

住民税額は総所得に対してかかるため、副業の確定申告をすると、給与所得のみを得ている場合よりも住民税額が高くなるからです。

確定申告をしても副業が会社に知られないようにするには、副業分の住民税は「普通徴収」で支払うよう申告しましょう。住民税の通知書が自宅に届き、会社に知られず確定申告ができます。

領収書・レシートを保管していない

領収書やレシートを保管しておらず、確定申告ができないと思って無申告にいたるケースが見られます。

また経費が少額だったため、「この程度なら確定申告はしなくても良いか」と間違った判断をする人もいるようです。

しかし領収書類の保管状況とは関係なく、確定申告はしなければなりません。どうしても領収書がなければ、「経費0円」でも申告しなければならないのです。

また以下は領収書の代用にできる可能性があるものです。

- クレジットカードの支払い明細書

- 銀行の入出金明細(商品代金を振込で支払った場合)

- 光熱費、通信費などの利用明細

もし手元に領収書類がなければ、活用できる項目がないかご検討ください。

いつの間にか確定申告の締め切りが過ぎてしまっていた

確定申告の必要性は理解していたものの、気づいたら期限を過ぎていて申告できなかったケースがあります。

確定申告の期間は、2月16日から3月15日の1か月間です。しかし副業の確定申告では、本業の休日などに税務署に出向かないといけない場合があります。

プライベートの用事などと日程調整ができず、期限を過ぎてしまう人もいるでしょう。確定申告は、申告期限が過ぎても受け付けてもらえます。期限超過に気づいた時点で、税務署に相談しましょう。

所得税が加算される申告では、無申告加算税や延滞税が加算されるなどのペナルティを受ける場合があります。

一方、払いすぎた税金が戻ってくる還付申告であれば、3月15日を過ぎて申告しても問題ありません。

税金を払いたくない

確定申告は、納税のための手続きです。

「確定申告をすると課税され、税金を払わなければならなくなって手元のお金が減る」と考え、確定申告をしない人もいるようです。

しかし、税金を払いたくないから確定申告をしないのは、所得隠しや脱税と呼ばれる悪質な行為です。刑事罰の対象となる場合もあります。

支払う税金額を減らすには、節税対策を行いましょう。節税は経費を漏れなく算入するなど、税率がかかる所得をできるだけ抑えて税金の軽減を図る合法的なやり方です。

納税は憲法で定められている国民の義務です。払う義務がある前提を理解し、きちんと確定申告をしましょう。

副業収入でも確定申告をしなければならない理由

本業以外の副業で収入を得ている場合、確定申告が必要です。確定申告をしなければならない理由を解説します。

会社員は、所属している会社を通じて源泉徴収や年末調整を行い、所得税を納めています。

会社が把握している社員それぞれの収入は、会社が支払う給与や賞与であり、副業収入は含まれていません。

副業収入がある場合、源泉徴収や年末調整は会社が行ったとしても、確定申告は自分で行う必要があります。

年間20万円を超える副業収入があるときは、確定申告で収入を申告し、申告に応じた納税金額を納めます。副業収入が合計で年間20万円以下であれば、所得税の確定申告は不要です。

副業の確定申告をするメリット

副業の確定申告をするメリットは、節税効果が得られるケースがあることです。

副業が事業所得と認められれば、経費申告で本業の給与から引かれていた所得税が還付される可能性があります。医療費控除をはじめとする控除も申請できます。

また、副業で開業届を出していれば、青色申告での確定申告が可能になるのもメリットです。青色申告は「青色申告特別控除」として最大65万円の所得控除が受けられる申告方法です。

白色申告は10万円の所得控除となるため、青色申告を行えば副業にかかる所得税の大幅な節税になります。

青色申告は、開業届の提出と複式簿記での確定申告が必要になるので注意しましょう。

副業が事業所得に該当する条件

副業収入が「事業所得」に該当しなければ、赤字計上(損益通算)ができません。

一般的に、副業収入は雑所得に分類されます。その中で、会社員の副業が事業所得として認められやすいのは以下の項目に該当するケースです。

- 300万円超の収入もしくは本業の10%超の収入がある

- 過去3年間継続して赤字計上していない

- 帳簿書類(経費の領収書など)を保管している

たとえば、3年連続して赤字計上すると、雑所得と指摘される可能性が高くなるため注意が必要です。

副業収入が確定申告の対象となるケース

副業収入の確定申告が必要かどうかは、主に収入金額によって決まります。

確定申告が必要な所得金額は、本業以外での所得が1年間で「20万円」を超えるケースです。

所得金額は収入金額から必要経費を差し引いて計算します。収入額ではなく、所得金額が20万円を超えたかどうかで確定申告の要不要が決まる点に注意してください。

下表に沿って、具体例で解説します。

| 収入 | 経費 | 所得金額 | 確定申告 | |

| A | 50万円 | 40万円 | 10万円 | 不要 |

| B | 30万円 | 5万円 | 25万円 | 要 |

Aは収入が50万円ありましたが経費が40万円かかっており、差し引きした所得金額は10万円です。所得金額が20万円を下回るため、この年の確定申告は必要ありません。

Bは収入が30万円とAより少ないのですが、経費が5万円で所得は25万円でした。年間の所得金額が20万円を超えているため、確定申告をしなければなりません。

また所得金額は、源泉徴収と年末調整しない収入をすべて合算して計算します。

副業収入が確定申告の対象とならないケース

副業をアルバイト・パートで行っている場合、給与額イコール所得金額と考えます。仕事に必要な経費は会社が負担するため、個人に必要経費が発生しないからです。

雇用契約を結ばない副業で収入を得ている場合は、収入から必要経費を差し引いた所得金額が20万円を下回っていれば確定申告は必要ありません。

なお、原則として副業収入が年間20万円以下であっても、住民税の申告義務があります。

住民税の申告は、税務署ではなく住民登録がある市区町村の役所で行うものです。市税担当窓口で「住民税申告書」を提出しましょう。

ただし、確定申告を行っている場合は、別途住民税の申告は不要です。

副業の収入を確定申告せずに税務調査が入ったときの対応方法2選

副業の収入を確定申告せずに、税務調査が入ったとくの対処方法を2つ説明します。

税務調査は、申告が正確に行われているか、抜け漏れがないか確認することが目的です。そのため、無申告だけでなく確定申告をきちんと行っていても、税務調査が入ることがあります。

税理士に立会いを依頼

税務調査を行う連絡がきたら、慌てず丁寧に対応しましょう。事前連絡が入った際に、担当者と日程を調整できます。

経理や確定申告のチェックを依頼している顧問税理士がいれば、立ち合いを依頼すると良いでしょう。

顧問税理士がいない場合でも、不安であれば税務調査の立ち合いのみを税理士に依頼することも可能です。気になる人は税理士事務所を一度調べてみましょう。

帳簿・領収書など必要書類の整理

税務調査当日までに、帳簿や領収書などの必要書類を整理し、求められた際に提出できるようにしておきましょう。

税務調査では、どのような事業を営んでいるのか概要の説明が求められ、帳簿の確認や再計算などが行われます。

税務調査官が資料を持ち帰って確認する場合があるため、請求書や見積書など経営に必要な書類は事前にコピーを取っておくと安心です。

副業の確定申告のやり方

副業の確定申告のやり方は、次の3流れで税額を計算していきます。

- 収入金額

- 所得金額

- 所得税額

収入金額とは、副業の確定申告では売上額と同義です。

所得金額は収入金額から経費や控除を差し引いて残った利益額で、所得金額に税率を掛けると所得税額が算出できます。

税額の計算方法は国税庁のホームページでも確認できまます。

確定申告書に必要項目を記入して税務署に提出し、税金を納付して確定申告が完了します。

税金の計算は会計ソフトが便利

所得が20万円を超えなければ確定申告は不要ですが、年末になって所得が20万円を超えていると気づき、慌てて帳簿を付けるのも大変です。日頃から売上と経費を帳簿につけ、確定申告に備えましょう。

副業収入の帳簿付けには、会計ソフトの利用が便利です。

帳簿付けが初めての人でも直感的な操作で、簡単に記録できるクラウド会計ソフトもあります。手頃な費用で使えるソフトが多数あります。ぜひ取り入れてみてください。

副業とはいえ、お金の出入りと事業の現状把握は重要です。知らない・わからないからやらないのでははく、税金や経理に関する理解を深め、期限内に正しく申告できるよう準備しておきましょう。

関連記事:サラリーマンにおすすめの副業8選|メリット/デメリットや節税対策も解説

まとめ

「副業だから」「本業ほど収入が多くないから」と、副業所得の確定申告をしない人もいます。しかし、納税は義務であり、収入が規定を超えれば、副業とはいえ確定申告をしなければなりません。

副業で確定申告が必要になるのは、年間の所得が20万円を超えた場合です。

年間20万円を1か月に均すと16,000円~17,000円です。1か月に16,000円以上の副業収入がある人は、確定申告をしなければならない可能性があると押さえておきましょう。

確定申告をするには、売上と経費を帳簿につける必要があります。

領収書や請求書なども保管しておかなければなりません。本業と副業の合間に必要な経理知識を付け、効率良く処理できるようにしましょう。

副業や確定申告、税金などをより詳しく知りたい人は、お役立ち情報を配信中のメルマガにご登録(無料)ください。

| 副業のことをもっと学びたい方は、こちらの記事も参考にしてみてください! おすすめしない副業13選!怪しい副業の共通点や自分にあった探し方 安全で稼げる副業9選!副業におすすめのサイトや失敗しないコツ おすすめの副業29選|初心者でも在宅やスマホ・PCで稼ぐ方法と注意点 |

著者情報

-

独立・起業の最新ニュースや、明日からすぐ使えるテクニックを、分かりやすくご紹介!

フランチャイズ経営者やフリーランス、法人役員など、多種多様なキャリアをもつメンバーでお届けしています。

最新の投稿

会員限定記事2023-10-04起業に向けた行動ができない人のよくある特徴と解決法

会員限定記事2023-10-04起業に向けた行動ができない人のよくある特徴と解決法 会員限定記事2023-10-03会社を辞めず半年で起業準備!準備終盤に行う集客力を高める取り組み

会員限定記事2023-10-03会社を辞めず半年で起業準備!準備終盤に行う集客力を高める取り組み 会員限定記事2023-10-03会社を辞めず半年で起業準備!起業の成否をわける初動のコツ

会員限定記事2023-10-03会社を辞めず半年で起業準備!起業の成否をわける初動のコツ 独立・開業ノウハウ2023-09-29週末起業の成功例8選!成功しやすい業種と秘訣、事業アイデアの探し方

独立・開業ノウハウ2023-09-29週末起業の成功例8選!成功しやすい業種と秘訣、事業アイデアの探し方

会員登録(無料)で

お役立ち情報配信中!

会員登録すると

フランチャイズで稼ぐための

お得な配信が受け取れます

1.

業界では珍しい実現可能な確実性のある

情報を厳選

2.

会員限定の深掘り記事が無料で読める

3.

全国で展開旬な情報を発信

会員登録で最新情報をチェック